|

Lead Management - Definition und Nutzen

Lead Management umfasst alle Massnahmen, die ein Unternehmen ergreift, um aus Interessenten tatsächliche Käufer zu machen. Es ist der Prozess der systematischen Gewinnung, Qualifizierung und Weiterentwicklung von Leads entlang des Verkaufsprozesses bis hin zum Abschluss. Ein effektives Lead Management bietet einem Unternehmen folgende Hauptvorteile:

In diesem Blogartikel werden die wichtigsten Aspekte eines erfolgreichen Lead Managements behandelt. Generierung von Leads Zuerst müssen Leads gewonnen werden. Eine effektive Strategie zur Generierung von Leads kombiniert in der Regel Outbound und Inbound Marketing Ansätze. Die Gewichtung der einzelnen Massnahmen ist dabei abhängig von Zielen, Zielgruppe und Budgets des Unternehmens. Der Hauptunterschied zwischen Inbound und Outbound Marketing liegt in der Kommunikationsrichtung und der Art der Kundenansprache: Beim Outbound Marketing sprechen Unternehmen die Zielgruppe aktiv und direkt an. Dabei werden Massnahmen wie Print- oder Onlinewerbung, Direktmailing oder Telefonkampagnen eingesetzt. Inbound Marketing fokussiert darauf, dass Interessenten bei der Suche nach Lösungen für Ihre Probleme selbstständig auf das Unternehmen zukommen. Diese werden durch nützliche und relevante Inhalte wie Blogbeiträge, E-Books, Videos, Whitepapers, etc. angezogen. Im Gegenzug für Mehrwerte wie hochwertigen Content (sogenannte Lead Magnete) geben die Interessenten ihre Kontaktdaten ein und erteilen die Erlaubnis mit ihnen zu kommunizieren. Automatisierte Lead-Erfassung und hohe Datenqualität der Leads Leads werden aus diversen Touchpoints wie Webformularen, Live-Chats, Landingpages, Werbekampagnen, Events und mehr generiert. Ein gutes Lead-Management-System erfasst diese Leads automatisch, unabhängig von der Herkunftsquelle, und speichert sie zentral im CRM. Dazu bedarf es einer Integration der diversen Touchpoints mit dem CRM, damit Leads automatisch übertragen werden. Die Erfassung aller Leads in einem zentralen CRM-System ist wichtig, damit keine Leads verloren gehen und der gesamte Lead-Lebenszyklus durchgängig verfolgt werden kann. Nur so können Marketing und Vertrieb effektiv zusammenarbeiten und Leads systematisch weiterentwickeln. Neben der automatisierten Lead-Erfassung spielt die Datenqualität eine entscheidende Rolle. Um die Datenqualität von automatisiert erfassten Leads zu sicherstellen, empfehlen sich unter anderem folgende Massnahmen:

Durch die Kombination automatisierter Datenvalidierung, -anreicherung und -bereinigung mit definierten Qualitätsregeln lässt sich eine hohe Datenqualität im CRM sicherstellen - die Grundlage für effektives Lead Management. Lead-Qualifizierung und -Scoring Nachdem Leads gewonnen sowie automatisch und mit hoher Datenqualität im CRM erfasst sind, müssen diese qualifiziert werden. Unternehmen sollten sich nicht nur auf die Leadquantität fokussieren, sondern vor allem auf die Qualität der Leads achten. Denn eine Vielzahl minderqualifizierter Leads bindet Ressourcen, ohne wirklichen Umsatz zu generieren. Qualitativ hochwertige Leads hingegen lassen sich effizienter im Verkaufsprozess bearbeiten und konvertieren besser zu Kunden. Durch Lead-Scoring und -Qualifizierung lässt sich die Leadqualität systematisch bewerten und mit den richtigen Lead-Nurturing-Massnahmen weiterentwickeln. So können Unternehmen die wertvollsten Leads priorisieren und Vertriebsressourcen gezielt auf die kaufbereitesten Interessenten fokussieren. Der Hauptunterschied zwischen Lead-Qualifizierung und Lead-Scoring liegt in ihrem Zweck und ihrer Vorgehensweise: Lead-Qualifizierung ist der Prozess, bei dem Leads anhand definierter Kriterien bewertet werden, um festzustellen, ob sie dem idealen Kundenprofil entsprechen und ein hohes Potenzial haben, zu zahlenden Kunden zu werden. Es ist eine ganzheitliche Bewertung der Qualität und Verkaufsbereitschaft eines Leads. Lead-Scoring hingegen ist eine spezifische Methode innerhalb der Lead Qualifizierung. Dabei wird Leads basierend auf Aktivitäten, demografischen Daten und anderen Attributen eine numerische Punktzahl zugewiesen. Diese Punktzahl repräsentiert den wahrgenommenen Wert und die Verkaufsreife des Leads für das Unternehmen. Während Lead-Qualifizierung also eine umfassende Bewertung der Leadqualität vornimmt, ist Lead-Scoring ein datengesteuerter Ansatz, um Leads anhand eines Punktesystems zu priorisieren. Lead-Scoring ist somit eine Technik, die der Lead-Qualifizierung dient. Beide Konzepte sind wichtig, um die richtigen Leads für den Vertrieb zu identifizieren und Ressourcen effizient einzusetzen. Lead-Scoring liefert die Daten, während Lead-Qualifizierung die Gesamtbewertung vornimmt. Ein idealtypischer Prozess zur Qualifikation von Leads berücksichtigt die folgenden Punkte: 1. Definition von Qualifizierungskriterien: Unternehmen legen zunächst fest, welche Eigenschaften ein qualitativ hochwertiger Lead aufweisen muss, z.B. Branche, Unternehmensgrösse, Position der Kontaktperson, Budgets, etc. Dies basiert oft auf der Buyer Persona des idealen Kunden. 2. Lead-Scoring: Leads erhalten dann anhand ihrer Aktivitäten (Webseiten-Besuche, E-Mail-Interaktionen, Downloads, etc.) und Profildaten Punkte in einem Lead-Scoring-Modell. Je mehr Punkte, desto höher die Qualität und Kaufbereitschaft des Leads. 3. Lead-Kategorisierung: Basierend auf den Lead-Scores werden Leads in Kategorien wie Marketing Qualified Lead (MQL) und Sales Qualified Lead (SQL) eingeteilt. SQLs sind die hochwertigsten, verkaufsbereiten Leads. 4. Lead-Priorisierung: Die qualifizierten SQLs werden priorisiert an den Vertrieb übergeben, während MQLs und niedrigere Leads zunächst durch Nurturing-Massnahmen weiterentwickelt werden. 5. Kontinuierliche Anpassung: Die Qualifizierungskriterien und Scoring-Modelle werden regelmässig anhand von Konversionsraten und Vertriebseinschätzungen überprüft und optimiert. Durch diesen systematischen Qualifizierungsprozess können Unternehmen die wertvollsten Leads effizient erkennen und Ressourcen gezielt auf die kaufbereitesten Interessenten fokussieren. In einem Lead-Scoring-Modell werden Leads anhand von Aktivitäten und Profildaten bewertet. Durch die Kombination der folgenden Faktoren in einem Lead-Scoring-Modell lassen sich die wertvollsten, kaufbereitesten Leads effektiv identifizieren und priorisieren.

Lead-Nurturing entlang der Buyer's Journey Durch Nurturing-Massnahmen können Leads durch kontinuierliche Bearbeitung mit Mehrwerten entlang ihrer Buyer‘s Journey weiterentwickelt und für den Abschluss vorbereitet werden. Beispiele für Lead-Nurturing-Massnahmen sind:

Messung und Optimierung von Lead Management Nur durch ständiges Monitoring und datengesteuerte Optimierung können Unternehmen ihre Lead-Management-Aktivitäten an sich ändernde Gegebenheiten anpassen und den maximalen ROI aus ihren Investitionen generieren. Kontinuierliches Messen und Optimieren ist im Lead Management aus mehreren Gründen entscheidend: 1. Identifizieren erfolgreicher Strategien und Kanäle: Durch Analyse von Metriken wie Leadquellen, Konversionsraten, Gewinnung von Marketing Qualified Leads etc. lassen sich die effektivsten Lead-Generierungs-Kanäle und -Taktiken identifizieren. Diese können dann priorisiert und skaliert werden für mehr qualifizierte Leads. 2. Budgets und Ressourcen optimieren: Indem man die Lead-Generierungskosten und den ROI verschiedener Massnahmen misst, können Budgets und Ressourcen gezielt auf die rentabelsten Aktivitäten fokussiert werden. So lässt sich die Effizienz steigern. 3. Schwachstellen und Optimierungspotenziale erkennen: Durch kontinuierliches Monitoring von Metriken wie Conversion-Raten, Leadqualität, Vertriebszyklen etc. lassen sich Engpässe und Ineffizienzen im Leadmanagement-Prozess aufdecken und beheben. 4. Anpassung an Marktveränderungen: Regelmässige Analysen erlauben es, auf Veränderungen bei Kundenanforderungen, Wettbewerbssituation oder Markttrends zeitnah zu reagieren und Strategien anzupassen. 5. Prozessoptimierung und Automatisierung: Messdaten liefern die Grundlage, um Lead-Management-Prozesse kontinuierlich zu optimieren und durch Marketing-Automatisierung effizienter zu gestalten. Um die Wirksamkeit von Lead-Nurturing-Kampagnen zu messen, sind folgende KPIs (Key Performance Indikatoren) besonders wichtig:

Ein wichtiges Instrument zur Messung und Optimierung von Lead-Nurturing-Massnahmen sind A/B-Testings. A/B-Testing ist eine Methode, bei der zwei Varianten eines Elements (z.B. einer E-Mail oder Landingpage) parallel getestet werden, um herauszufinden, welche Version besser abschneidet. Bei einem A/B-Test wird die Grundgesamtheit (z.B. Website-Besucher oder E-Mail-Empfänger) zufällig in zwei Gruppen aufgeteilt - Gruppe A und Gruppe B. Gruppe A erhält die Kontrollvariante (Version A), während Gruppe B die abgewandelte Testvariante (Version B) zu sehen bekommt. Die beiden Varianten unterscheiden sich nur in einem einzelnen Element, z.B. der Betreffzeile einer E-Mail oder dem Hauptbild einer Website. Alle anderen Elemente bleiben identisch. Anschliessend wird gemessen, wie die beiden Gruppen auf die jeweilige Variante reagieren, z.B. anhand von Metriken wie Öffnungsraten, Klickraten oder Conversions. Die Version mit den besseren Ergebnissen wird als Gewinner-Variante identifiziert. Durch A/B-Tests lässt sich datengesteuert ermitteln, welche Elemente die Leistung von Lead-Nurturing-Kampagnen wie E-Mail-Flows oder Content-Empfehlungen optimieren. Statt auf Annahmen zu vertrauen, können verschiedene Varianten systematisch getestet und die effektivste Lösung identifiziert werden. A/B-Tests sind ein wichtiges Instrument für kontinuierliche Optimierung im Lead Management, da sie es ermöglichen, Kampagnen und Inhalte basierend auf echten Nutzerdaten zu verbessern und so die Konversionsraten zu steigern. Zusammenfassung Lead Management ist der systematische Prozess, um aus Interessenten zahlende Kunden zu machen. Es hilft, die Leadgenerierung zu optimieren, die Vertriebs- und Marketingprozesse zu verbessern, und den Umsatz zu steigern. Mit diesen Kernpunkten gelingt ein effektives Lead Management:

Durch die Beachtung dieser Punkte lässt sich ein effizientes Lead Management im CRM umsetzen, das die Leadgenerierung und -konvertierung optimiert und den Vertriebserfolg und dadurch auch dem Umsatz steigert.

1 Kommentar

Technologische Veränderungen, geänderte rechtliche Rahmenbedingungen und die verstärkte Sensibilität hinsichtlich Datenschutzes auf Kundenseite haben dazu geführt, dass datengetriebenes Marketing, wie es in den vergangenen 10+ Jahren betrieben wurde, bald der Vergangenheit angehören wird.

Um nicht wieder in die Zeit des „Giesskannen-Prinzip" zurückzufallen, müssen Unternehmen neue, auf eigenen Daten basierende, Strategien entwickeln, um vertrauensvolle und langfristig orientierte Beziehungen zu ihren Kunden aufzubauen. Definitionen der Arten von Daten Wenn von unternehmenseigenen Daten die Rede ist, kommen die beiden Begriffe zero- und first-party Daten ins Spiel. Doch was bedeuten diese beiden Begriffe überhaupt und was ist der Unterschied zu second- und third-party Daten? Nachfolgend eine kurze Definition der verschiedenen Arten von Daten:

Bye bye third-party Cookies Im datengetriebenen digitalen Marketing spielten in der Vergangenheit insbesondere die Daten, welche auf Basis sogenannter third-party Cookies gesammelt wurden eine wichtige Rolle. Third-party Cookies erlauben es Drittanbietern das Verhalten der Nutzer über mehrere Plattformen hinweg zu verfolgen und darauf basierend gezielt digitale Marketingkampagnen aussteuern zu können (Stichworte Re-Targeting und programmatischer Einkauf). Mit Ausnahme von Google Chrome, welcher im 2024 folgen wird, blockieren zwischenzeitlich alle anderen weit verbreiteten Web-Browser (Safari, Firefox, Edge) standardmässig third-party Cookies. Dies führt dazu, dass die Verfolgung von Benutzeraktivitäten über verschiedene Websites hinweg durch Dritte nicht mehr möglich ist und sich werbeteibende Unternehmen nicht mehr völlig auf die Arbeit von externen Dienstleistern, die für sie das Marketing steuern, verlassen können. Unternehmen sind gezwungen, eigenes Wissen über das Verhalten ihrer User und eigene Fähigkeiten im Umgang mit den Daten aufzubauen. Unternehmen sollten sich also Gedanken darüber machen, wie sie den Kundenzugang selbst aufbauen, eigene, relevante Kundendaten mit dem Einverständnis der Kunden generieren (zero- und first-party Daten) um auf dieser Basis eine Beziehung zu den Kunden aufzubauen und diese dadurch langfristig an das Unternehmen zu binden. Doch auch dies ist infolge datenschutzrechtlicher Regulierungen und höherer Sensibilität der Kunden hinsichtlich Datenschutzes deutlich schwieriger geworden. Vertrauen und Mehrwerte als Grundlagen für zero- und first-party Daten und eine nachhaltige Kundenbeziehung Die Einführung strengerer Datenschutzgesetze, wie die Datenschutz-Grundverordnung (DSGVO) in der EU oder das nDSG in der Schweiz, hat die Art und Weise, wie Unternehmen Daten sammeln und verwenden, stark beeinflusst. Neue Grundsätze personenbezogener Datenverarbeitung wie Einwilligung, Zweckbindung, Datensparsamkeit oder Speicherbegrenzung zwingen Unternehmen dazu, Daten rechtsfonform zu verarbeiten und sich transparent bezüglich Umgang mit Kundendaten aufzustellen. Hinzu kommt die verstärkte Sensibilität hinsichtlich Datenschutzes, welche dazu führt, dass viele Menschen besorgt sind, wie ihre Daten gesammelt, geteilt und genutzt werden. Kunden wollen selbst entscheiden, welche persönlichen Informationen sie mit Unternehmen teilen - und zu welchem Zweck. An dieser Stelle kommen zwei elementare Grundlagen ins Spiel, damit Kunden ihre Daten preisgeben: Vertrauen und Mehrwerte Vertrauen spielt eine entscheidende Rolle, wenn es darum geht, dass Kunden ihre Daten an Unternehmen weitergeben. Kunden neigen dazu, persönliche Informationen eher preiszugeben, wenn sie Vertrauen in die Datenschutzpraktiken und die Datensicherheit des Unternehmens haben. Ein transparenter Umgang mit Daten, klare Datenschutzrichtlinien und wirksame Sicherheitsmassnahmen sind daher entscheidend, um das Vertrauen der Kunden zu stärken und ihre Bereitschaft zur Datenweitergabe zu fördern. Darüber hinaus ist von entscheidender Wichtigkeit, dass es Unternehmen gelingt, in jeder Phase der Customer Journey und über die gesamte Dauer der Kundenbeziehung hinweg, das Vertrauen des Kunden zu gewinnen und die Vertrauensbasis kontinuierlich zu stärken. Neben Vertrauen müssen Kunden auch einen Mehrwert aus der Beziehung zum Unternehmen ziehen können, ganz im Sinne von „Geben und Nehmen“. Ansonsten ist diese Beziehung schnell wieder beendet und dem Unternehmen gelingt es nicht, weitere Datenpunkte zu generieren und diese in relevantes Kundenwissen umzuwandeln. Dieser Mehrwert kann beispielsweise ein geldwerter Vorteil, ein Servicevorteil, ein personalisiertes Erlebnis oder Informationen aus erster Hand sein. Unternehmen müssen also wegkommen vom harten Verkaufen und stattdessen in den Aufbau von Beziehungen zu ihren Kunden investieren. Und Beziehungen können nur etabliert und gestärkt werden, wenn ein vertrauensvoller Dialog stattfindet und wenn der Kunde Mehrwert aus der Beziehung ziehen kann. Die Disziplin des CRM (Customer Relationship Management) und insbesondere des Loyalty-Marketing setzt genau hier an: Kunden sind im Austausch für Mehrwerte bereit, ihre Daten preiszugeben und der (relevanten) Kommunikation aktiv zuzustimmen. Dadurch erhalten Unternehmen Einblick in das Kundenverhalten und können sinnvolle Interaktionen mit den Kunden gestalten, eine Kundenbeziehung aufbauen und die Kunden dadurch an das Unternehmen binden. Der Jahresstart bietet die Gelegenheit für einen Ausblick auf das neue Jahr. Wir haben verschiedene Loyalty-Experten aus dem DACH-Raum gebeten, einen Blick in die Kristallkugel zu werfen und die aus ihrer Sicht wichtigsten Trends und Entwicklungen für den im Wachstum befindlichen Loyalty-Markt zu prognostizieren. Die von den Experten am häufigsten genannten Trends können mit folgenden fünf Stichworten zusammengefasst werden:

Alex Süßel – CLMP und Loyalty Consultant, Country Manager bei Snipp Interactive >> LinkedIn Profil Datenverwertung Loyalty Programme sammeln große Mengen an Kundendaten. Der Trend geht dahin, diese Daten effektiv zu nutzen, um Einblicke in das Kundenverhalten, Vorlieben und Trends zu gewinnen. Fortgeschrittene Analyse- und maschinelle Lernmethoden können dabei helfen, Kundenmuster zu verstehen und Loyalty-Programmstrategien zu optimieren (Zero & 1st-Party-Daten). Hierbei muss auch stark auf Data Privacy Bezug genommen werden. Der Kunde will genau wissen was mit seinen Daten passiert, um abzuwägen ob es für ihn in einem Einklang „Geben&Nehmen“ steht. Die zunehmenden Datenangriffe auf Datenbanken (Data Breach) werden sicherlich in 2024 nicht abnehmen, sondern sich eher in die anderer Richtung entwickeln. Für Unternehmen bedeutet es ein verstärktes Augenmerk auf diesem Thema zu haben. Umgestaltung bestehender Loyalty Programme 3 von 4 Loyalty Programm Betreiber planen in den kommenden 3 Jahren ihr aktuelles Loyalty Programm zu überarbeiten und neu zu gestalten (Global Customer Loyalty Report, Antavo). Hintergrund sind die laufenden Veränderungen hinsichtlich Mitgliederbedürfnisse. Gleichzeitig zeigt es auf, dass mit der Einführung eines Loyalty Programms die Arbeit nicht zu Ende ist, sondern gerade erst startet. Das Mantra heißt hierbei: Evolve or die – Entwickle dich weiter oder stelle dein Programm ein. Hierbei ist insbesondere die technische Weiterentwicklung ein wichtiger Baustein, um neue Features zu veröffentlichen, auf flexiblere IT Technologien umzusteigen oder das Programm an sich attraktiver und effektiver zu gestalten. Als Beispiele können hier die Weiterentwicklung der Subcard zu Subway Rewards oder der Breuninger Card zu Breuninger Beyond genannt werden. Simon Thoma, Leiter Marketing Competec (Brack.ch), Loyalty Experte >> LinkedIn Profil Auch wenn man es schon fast nicht mehr hören mag, glaube auch ich, dass wie in unzähligen Bereichen auch im Loyalty-Marketing der gezielte Einsatz von Künstlicher Intelligenz ein dominierendes Thema sein wird. Es gibt unterschiedliche Ansatzpunkte, wo KI das Loyaltymarketing weiterbringen kann: KI kann helfen, Kundenprofile und -segmentierungen besser zu machen, insbesondere hinsichtlich prädiktiver Analytik, um das künftige Kundenverhalten besser zu prognostizieren. KI-basierte Algorithmen können Empfehlungen von Serviceleistungen oder Produkten verbessern und so die Relevanz für den Kunden und somit das Kundenerlebnis steigern. Zudem kann auch die Effizienzsteigerung von Prozessen im Betrieb von Loyalty-Programmen, der Umsetzung von Marketingautomationen etc. durch den Einsatz von KI erhöht werden. Marc Tutzauer, Loyalty Experte mit langjähriger Leitungsverantwortung eines grossen Schweizer Bonusprogramms >> LinkedIn Profil Im Jahr 2024 sind im Bereich Loyalty & Bonusprogramme vielversprechende Trends erkennbar, die die Kundenbindung in der Schweiz prägen könnten. Personalisierung spielt dabei eine zentrale Rolle, da Unternehmen vermehrt auf massgeschneiderte Belohnungen setzen, die auf das individuelle Verhalten und die Präferenzen der Kunden abgestimmt sind. Durch die Analyse von Kundendaten können Unternehmen ein vertieftes Verständnis für ihre Zielgruppen entwickeln und personalisierte Anreize schaffen, um die Kundenbindung zu stärken. Künstliche Intelligenz (KI) bleibt weiterhin ein Schlüsselaspekt in Loyalty-Programmen. Durch die präzise Analyse von Kundendaten können Unternehmen individuelle Präferenzen besser verstehen und personalisierte Belohnungen anbieten, um die Kundenbindung zu fördern. Zusätzlich könnten vermehrt Gamification-Elemente in Loyalty-Programmen auftauchen. Die Integration spielerischer Elemente fördert nicht nur die Kundeninteraktion, sondern steigert auch den Spassfaktor bei der Teilnahme an den Programmen. Des Weiteren könnten vermehrt Aspekte der Nachhaltigkeit in Loyalty-Programme integriert werden. Unternehmen, die umweltfreundliche Praktiken fördern, belohnen Kunden möglicherweise für umweltbewusstes Verhalten oder den Kauf nachhaltiger Produkte. Ein zusätzlicher vielversprechender Trend in diesem Bereich ist die Einführung exklusiver "money can't buy" Prämien. Unternehmen bieten ihren Kunden einzigartige Erlebnisse oder Produkte an, die nicht käuflich sind, um die Exklusivität ihres Loyalty-Programms zu steigern. Insgesamt zeichnet sich 2024 ein vielversprechendes Jahr für innovative Ansätze in Loyalty & Bonusprogrammen ab, wobei Unternehmen vermehrt auf personalisierte, technologiegestützte, nachhaltige und exklusive Strategien setzen, um die Kundenbindung zu intensivieren Michael Bregulla, Geschäftsführer / Managing Director Knistr >> LinkedIn Profil Der Trend 2024 im Loyalty-Marketing: Emotional Loyalty wird zur Tech Aufgabe 2024 wird der führende Trend im Loyalty Marketing darin bestehen, dass Technologie auch die emotionale Dimension von Loyalty Programmen prägt und damit deutlich umfassendere Kundenerlebnisse schafft. Treueprogramme haben von Beginn an stark auf transaktionale Belohnungen gesetzt, die nun durch spielerischere Anreize entlang der gesamten Kundenreise, Community-Interaktionen und wesentliche, auch KI-gestützte Fortschritte in der personalisierten Kommunikation ergänzt oder sogar ersetzt werden. Dies führt zu einem persönlicheren Dialog, einer regelrechten Begleitung der Kunden mit maßgeschneiderten Botschaften, die sie vom Händler oder Markenartikler begeistern. Der Begriff Loyalty wird zunehmend durch „Joyalty“ ersetzt, was die neue, erlebnisorientierte Ausrichtung unterstreicht. Und auch der Händler profitiert, da er durch diese Entwicklung Zugang zu einer erheblich umfangreicheren Basis von Zero- und First-Party-Daten erhält und diese nutzen kann. Dominic Hofer, Founder & CEO Loylogic >> LinkedIn Profil

To stay abreast on Loylogic’s thinking please subscribe to the Loylogic Group Podcast Alexander Meili, Dozent CX & CRM an der HWZ und VP Loyalty bei BonusCard >> LinkedIn Profil Basierend auf Projekten und Gesprächen mit internationalen Loyalty-Kolleginnen und -Kollegen sehe ich folgende Trends für 2024:

Schliesslich – ebenfalls im Bereich Payment:

Die genannten Trends sind per se nicht neu, werden aber im kommenden Jahr von Loyalty-Programmen konsequenter verfolgt. Umfragen bestätigen zudem, dass Unternehmen im 2024 mehr in Loyalty Marketing investieren werden. Loyalty als strategisches Marketinginstrument wird also gestärkt – und das ist gut so! Nico Zorn, Geschäftsführer der CRM- und E-Mail-Marketing-Agentur Saphiron GmbH >> LinkedIn Profil Mein Loyalty Trend 2024: Personalisierte Customer Experience Erfolgreiches Loyalty-Marketing wird künftig noch sehr viel stärker auf den einzelnen Verbraucher zugeschnitten. Während sich Unternehmen in den vergangenen Jahren primär damit befasst haben, im E-Mail-Kanal eine personalisierte Kommunikation aufzubauen, steht jetzt eine personalisierte Customer Experience auf der Agenda. Großes Potenzial sehe ich beispielsweise im Kundenbereich, der häufig kaum mehr Möglichkeiten bietet, als die eigenen Daten zu aktualisieren und die Bestellhistorie einzusehen. Dabei kann der Customer Account genutzt werden, um beispielsweise eine personalisierte Kommunikation aufzubauen und individuelle Coupons auszuspielen – etwa basierend auf dem Kundenwert und der Produktaffinität. Technische Grundlage hierfür können Customer Data Plattformen sein, die Kundendaten aus verschiedenen Kanälen aggregieren und operativ nutzbar machen. Ein weiterer Treiber ist der Einsatz von KI im Marketing – so lässt sich etwa mit Large Language Models die Tonalität der Kommunikation für jeden einzelnen Verbraucher personalisieren, was eine hochgradig relevante Kommunikation ermöglicht: Nicht nur das Angebot wird auf den einzelnen Kunden zugeschnitten, sondern die gesamte Produktinszenierung. Franz Tretter – CEO & Founder hello again >> LinkedIn Profil Digitale Kundenbindung geht heutzutage weit über reines Punkte sammeln hinaus, Kund:innen wollen unterhalten werden und zeigen große Begeisterung für Gamification. Unternehmen haben so die Chance, positive Markenerlebnisse zu schaffen und das Engagement ihrer Kund:innen signifikant zu steigern – das macht sich natürlich auch im Umsatz bemerkbar. Das Thema Automatisierung spielt vor allem im stressigen Alltag und hinsichtlich Fachkräftemangel für Unternehmen eine große Rolle. Der Einsatz von Künstlicher Intelligenz kann da die 1:1 Kommunikation wesentlich vereinfachen und zudem maßgeschneiderte Angebote für jede einzelne Kund:in ermöglichen. Das entspricht auch der Erwartungshaltung der Kund:innen – 65% geben an, dass sie mindestens einmal pro Woche Informationen erhalten wollen. Quelle: hello again Loyalty Report - Studie im gesamten DACH-Raum in Kooperation mit dem österreichischen Handelsverband, der SWISS RETAIL FEDERATION und dem deutschen Bundesverband E-Commerce & Versandhandel Michael Bietenhader, Geschäftsführer der Digital- und CRM-Beratung MilesAhead AG & CCO der nexum ag, CLMP

>> LinkedIn Profil Die drei folgenden Themen werden (müssen) aus meiner Sicht im Jahr 2024 bei Unternehmen, die ihren Kunden ein Loyalty-Programm anbieten, ganz oben auf der Agenda stehen. Verstärkung des Customer Engagement Verstärkung des Engagements der Mitglieder mit dem Kundenbindungsprogramm und damit auch dem Unternehmen, mit dem Ziel der emotionaleren und stärkeren Kundenbindung. Im Rahmen von Loyalty-Programmen bieten sich unter anderem Massnahmen wie das Sammeln von Bonuswährungen abseits von Transaktionen (Interactional Loyalty), der Einsatz von Gamification-Elementen oder die Steigerung des Engagements durch zielgerichtete und personalisierte Kommunikation mit den Mitgliedern an. Emotionalisierung der Value Proposition Weiterentwicklung der Value Proposition mit Elementen, welche verstärkt die emotionale Ebene der Mitglieder ansprechen. Durch Vorteile wie exklusive Zugänge, besondere Privilegien oder Dienstleistungen, aber auch Belohnungen im Rahmen des Bonusprogramms, wie Sach- und Erlebnisprämien, Spenden oder Concierge-Services, anstelle von Cashback oder Bonusgutscheinen, kann die emotionale Beziehung zu den Mitgliedern gestärkt werden. Bietet ein Loyalitätsprogramm den Kunden aussergewöhnliche Erlebnisse, Überraschungen oder exklusive Services und gibt ihnen das Gefühl, etwas Besonderes zu sein, wird sich dies mit hoher Wahrscheinlichkeit langfristig positiv für das Unternehmen auszahlen, insbesondere wenn es gelingt, «Money can’t buy»-Erlebnisse zu kreieren, die zur Marke passen. Intensivierung der Datennutzung Daten sind der Rohstoff, aus welchem für das Unternehmen relevante Erkenntnisse generiert werden. Die Erkenntnisse aus der Datenanalytik können einerseits genutzt werden, um die Mitglieder segmentierter und persönlicher zu bearbeiten, mit dem Ziel deren Handlungen stärker zu Gunsten des Unternehmens zu beeinflussen. Andererseits können auf Basis der Daten wertvolle Insights für das Unternehmen abgeleitet werden, beispielsweise zur Optimierung von Standorten, Sortimenten, Preisen oder Promotionen. Insbesondere im Handel bietet sich durch den Verkauf von Erkenntnissen aus den Daten an Geschäftspartner auch zusätzliches Erlöspotential. Vor dem Hintergrund des Wegfalls von 3rd-party Daten, die via Cookies gewonnen wurden, sind eigene Daten (zero- und 1st-party Daten) und die erfolgreiche Verwertung der Erkenntnisse aus den Datenanalysen, entscheidend für den künftigen Unternehmenserfolg. Wir haben einen Blick in die Nutzungsstatistiken des MilesAhead Blogs geworfen und ein Ranking der 5 beliebtesten Blogbeiträge der letzten 12 Monate erstellt.

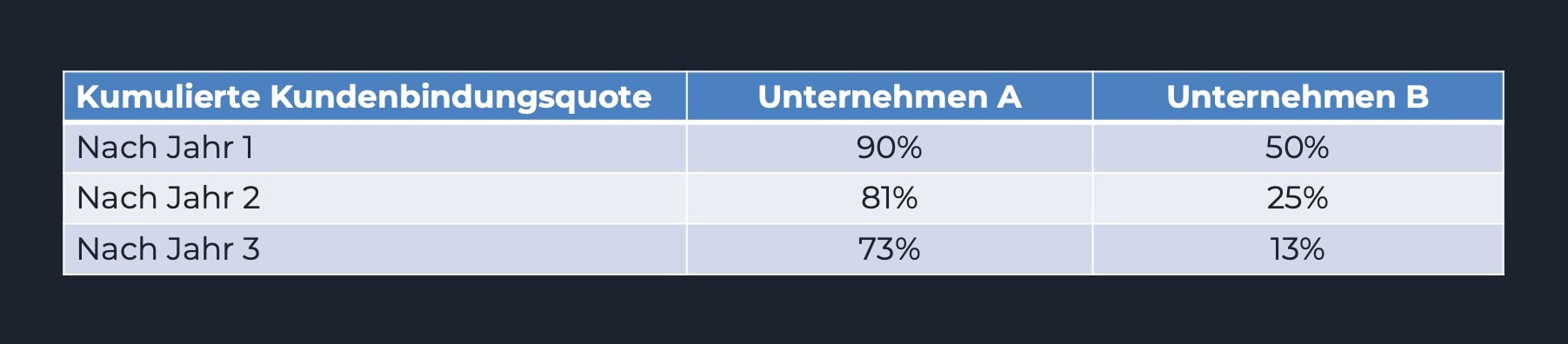

Die Kommunikation spielt eine entscheidende Rolle für den Erfolg eines Loyalty-Programms. Bei Erfolgsfaktoren im Kontext von Loyalty-Programmen handelt es sich um Faktoren und Schlüsselgrössen, die für die Erreichung der Gesamtziele eines Loyalty-Programms von zentraler Bedeutung sind. Stimmen diese Faktoren, so wird das Programm als Ganzes erfolgreich sein, zeigen sich dagegen hier Defizite, so beeinträchtigt dies unmittelbar den Gesamterfolg. Erfolgsfaktoren sind somit die Ursachen für den nachhaltigen Erfolg eines Loyalty-Programms. Die Kommunikation im Rahmen eines Kundenbindungsprogramms hat viele Aspekte. Die wichtigsten werden im Folgenden erläutert. Einfachheit Die Kommunikation sollte einfach gehalten werden. Den Konsumenten muss schnell klar sein, was sie tun müssen und was sie im Gegenzug dafür erhalten. Vor allem das Sammeln und Einlösen von Bonuswährungen sollte klar verständlich sein. Opt-In & Transparenz Die Kommunikation sollte nach klaren Opt-In/Out-Regeln funktionieren und die Nutzung der gesammelten Daten offen und transparent kommuniziert werden. Dieser Punkt bietet eine grosse Chance für das Loyalty-Marketing, da die Kunden im Austausch für attraktive Vorteile bereit sind, ihre Daten preiszugeben und der (relevanten) Kommunikation aktiv zuzustimmen. Frequenz Eine ausreichend hohe Frequenz der Kommunikation sollte gewährleistet sein. Es kann nicht erwartet werden, dass die Teilnehmer die Botschaft schon nach dem ersten Mal wahrgenommen oder gar verstanden haben. Wichtig ist in diesem Zusammenhang auch die regelmässige Kommunikation der Vorteile und des Status. Beispielsweise der aktuelle Punktestand, das erreichte Statuslevel, einlösbare Belohnungen oder aktuell verfügbare Vorteile wie exklusive Dienstleistungen, Einladungen zu Events und Rabatte. Digital und trotzdem Multikanal Gemäss Loyalty Trend Report 2020 haben die digitalen Kanäle App sowie Internet als Informationsquellen seit der letzten Erhebung im 2018 klar an Bedeutung zugelegt. Die App ist zwischenzeitlich zum wichtigsten Informationskanal für die Kunden geworden. Internet rangiert gemeinsam mit dem Point of Sale an zweiter Stelle. Die Kundenumfrage zeigt aber auch, dass alle Informationsquellen nach wie vor ihre Bedeutung haben. Entsprechend sollte man sich als Programmbetreiber nicht nur auf einen Kommunikationskanal konzentrieren. Einerseits sollten die zur Verfügung stehenden Kommunikationskanäle genutzt werden, um die Kunden über mehrere Touchpoints entlang ihrer Customer Journey zu erreichen. Andererseits kann eine Fixierung auf einen Kanal zur Folge haben, dass gewisse Kundengruppen nicht erreicht werden. Neben E-Mail, Mobile, Social Media oder dem Print-Mailing, sollten auch der Point of Sale und die Mitarbeitenden nicht vergessen gehen. Relevanz durch Segmentierung und Personalisierung Die segmentierte und personalisierte Bearbeitung der Teilnehmer ist ein zentraler Erfolgsfaktor für ein Kundenbindungsprogramm. Ein personalisiertes Loyalty-Programm führt nicht nur zu mehr Zufriedenheit bei den Teilnehmern, sondern erhöht die Bereitschaft, über die Marke zu sprechen sowie die Kundenbindung und resultiert in höheren Ausgaben der Teilnehmer. Persönlich zugeschnittene Angebote und Informationen werden von den Kunden auch zunehmend erwartet. Diese sind sich bewusst, dass die Unternehmen über immer mehr Daten verfügen, erwarten jedoch mehr persönliche Relevanz als Gegenleistung für die Datenbereitstellung. «One-size-fits-all» wird je länger je weniger akzeptiert. Dementsprechend sollte nicht nur das Vorteilskonzept, sondern auch die Kommunikation differenziert ausgestaltet werden. Ziel sollte es sein, jeden Kunden mit passenden Inhalten/Angeboten, über den richtigen Kanal, zum richtigen Zeitpunkt, am richtigen Ort zu erreichen. Dabei stehen die Fragen Wer, Was, Wann, Wo, über Welchen Kanal im Zentrum der Überlegungen. Auch wenn noch keine ausgeklügelte Personalisierungslogik realisierbar ist, sollten doch einige Schlüsselelemente implementiert werden. Beispielsweise die Kommunikation nach Dauer der Mitgliedschaft, Tier- und Kundenwertstufen, Punktesaldo oder Kundenverhalten. Ebenso sollten Intensität der Bearbeitung und die Wahl des Kommunikationskanals auf die Kundensegmente und individuellen Präferenzen abgestimmt werden. Beispielweise kann das postalische Mailing vor allem zur Bearbeitung der Top-Kunden eingesetzt werden, während die weniger guten Kunden ausschliesslich per E-Mail bearbeitet werden. Das postalische Mailing kann auch zur Ansprache von Kunden, die selten bis nie auf digitale Kommunikation reagieren, verwendet werden. Automatisierung Die Aktivierung des Kunden zum richtigen Zeitpunkt, mit passenden Inhalten/Angeboten, über den richtigen Kanal, trägt entscheidend zum Erfolg eines Loyalitätsprogramms bei. Steht das Mitglied kurz vor einer Schwelle für den Erhalt einer Belohnung, kann eine «beinahe geschafft»-Kampagne dazu führen, dass das Mitglied sich mehr Mühe gibt das Ziel zu erreichen. Der Kontext, wann, wie und mit welchem Inhalt mit dem Kunden interagiert werden soll, wird immer wichtiger. Marketing Automation kann dabei helfen, die Effizienz und die Effektivität im Marketing zu steigern. Dialog statt Monolog Einbahnkommunikation ist fehl am Platz im Loyalty-Marketing, stattdessen ist Dialogkompetenz gefragt, egal ob im Kundendienst, auf Social Media oder dem Closed Loop im Kampagnenmanagement. Segmentierung ist auch im Kundendialog ein Thema. Beispielweise mit einer eigenen Hotline für die Top-Kunden oder exklusivem Zugang zu einer moderierten und betreuten Community, in welcher sich die besten Kunden untereinander, aber auch mit dem Unternehmen selbst, austauschen können. Loyalty Expert-Review Möchten Sie wissen wo Sie mit Ihrem Kundenbindungsprogramm stehen? Mit unserem Loyalty Expert-Review prüfen und bewerten wir Ihr Programm auf Herz und Nieren und zeigen Ihnen Optimierungspotenziale auf. Sie erhalten eine ganzheitliche Beurteilung aller relevanten Bereiche mit konkreten Handlungsempfehlungen. Warum Kundenzugang, eigene Daten und Kundenbindung wichtig sind für den langfristigen Erfolg eines Unternehmens. Viele Unternehmen fokussieren deutlich stärker auf die Akquisition von Neukunden als auf die Bindung von Bestandskunden. Zwei wesentliche Gründe für dieses Missverhältnis sind die langfristige Ausrichtung sowie die höhere Komplexität von Kundenbindung. Leider schlägt die kurzfristige Umsatzbetrachtung in vielen Unternehmen die langfristige Investition in den Kunden. Dies hängt oftmals zusammen mit einer kurzfristig orientierten Managementkultur anstelle einer langfristig orientierten Ownership-Kultur. Um die Quartals-, Halbjahres- und Jahresumsatzziele zu erreichen und den Bonus einzustreichen, muss kurzfristig Umsatz generiert werden. Der einfachste und schnellste Weg dies zu erreichen, ist möglichst viele Neukunden zu gewinnen. Die Investition in die Bestandskunden kostet erstmals etwas und bis es sich rechnet ist das Management bereits wieder weitergezogen. Strategien und Konzepte zur Kundenbindung zahlen sich nicht nur erst mittel- bis langfristig aus, sie sind auch deutlich komplexer zu bewerkstelligen. So werden zur erfolgreichen Kundenbindung beispielweise verschiedene Skills im Unternehmen benötigt, es muss abteilungsübergreifend zusammengearbeitet werden, Prozesse und Organisationsstrukturen müssen überdacht und technologische Herausforderungen gemeistert werden. Da ist es deutlich einfacher Banner mit Rabattaktionen zu schalten oder ein paar Social Media Posts abzusetzen und den grossen Teil des Marketingbudgets via externe Agenturen den grossen Plattformen wie Google, Facebook, Amazon & Co in den Rachen zu werfen und (immer wieder die gleichen) Neukunden zu akquirieren. Steigende Kosten für Kundenakquisition Dauerhafte Fokussierung auf Kundenakquise ist nicht der beste und nachhaltigste Weg, vor allem je ineffizienter und teurer die Werbung auf den grossen Plattformen wird und je stärker die datenseitigen Einschränkungen werden. Ein grosser Teil der Unternehmen akquiriert ihre Kunden über Plattformen, welche mit auktionsbasierten Abrechnungsmodellen arbeiten. Diese Plattformen wie Google, Facebook, Amazon oder Microsoft besitzen den Kundenzugang und versteigern diesen an den Meistbietenden. Da immer mehr Unternehmen im gleichen Teich nach Kunden fischen, steigt die Konkurrenz und infolgedessen der Preis (beispielsweise der CPC = Cost Per Click), was die Kundenakquise verteuert. Aktuelle Entwicklungen wie die DSGVO, das Ende des 3rd Party Cookies oder Apples neue App Tracking Richtlinie, welche das Nachverfolgen des Nutzerverhaltens quer über verschiedene Apps hinweg nur noch per Opt-in erlaubt, führen dazu, dass die oben erwähnten Plattformen noch mächtiger werden, da sie aufgrund der Daten, welche die Nutzer hinterlassen, eine zielgenaue Ansprache ermöglichen. Als Auswirkung davon dürften zukünftig noch mehr Unternehmen im gleichen Teich fischen, mit entsprechenden Auswirkungen auf die Kosten. Entsprechend muss immer mehr investiert werden in einen Neukunden. Diese Investition rechnet sich immer öfter nur noch, wenn das Unternehmen ein gut funktionierendes CRM etabliert hat und es gelingt, die Kunden langfristig zu binden. Mit CRM ist damit nicht nur ein technisches CRM-System gemeint, sondern ganzheitliche Strategien und Konzepte zur Kundenbindung. Gelingt dies nicht, dürfte die Neukundenakquise nicht rentabel sein und das Unternehmen deshalb früher oder später in Schwierigkeiten geraten. Fix the leaky bucket instead of focusing on the funnel Aus den genannten Gründen sollten sich Unternehmen die Frage stellen, ob sie sich nach wie vor hauptsächlich auf den Sales Funnel, also die Neukundenakquise, fokussieren, oder ob sie bereits dabei sind den löchrigen Eimer (the leaky bucket) zu reparieren und Kunden entsprechend langfristig an das Unternehmen zu binden. Ein einfaches Rechenbeispiel verdeutlicht die Wichtigkeit der Kundenbindung:

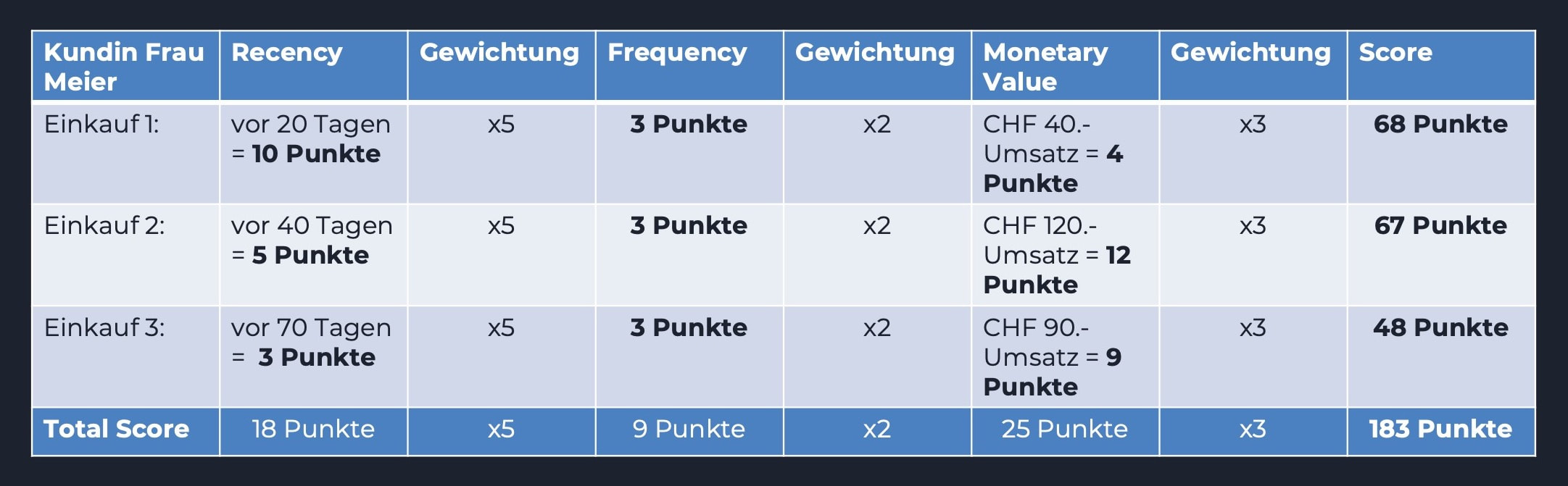

Umso dramatischer wird diese Betrachtung, wenn man das Pareto-Prinzip berücksichtigt. Angewandt auf das Kundenbeziehungsmanagement besagt das Pareto-Prinzip, dass 80% des Erfolgs des Unternehmens durch 20% der Kunden generiert wird.

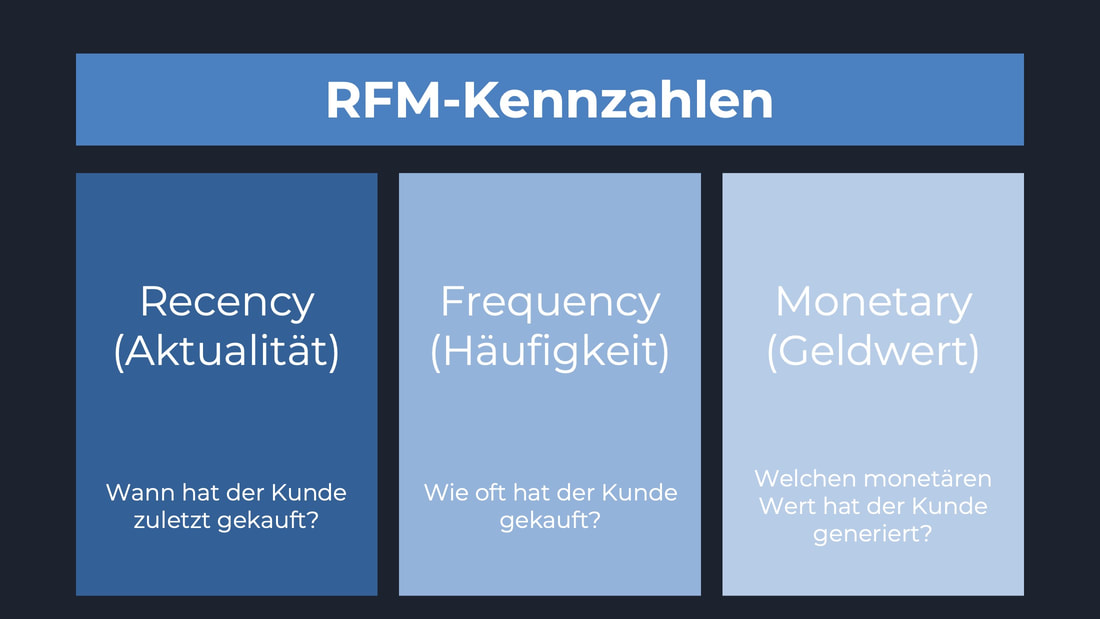

Wenn diese Top-Kunden abwandern, weil sie sich nicht wertgeschätzt fühlen, dann muss ein Unternehmen sehr viel Geld in die Akquisition neuer Kunden investieren, um diese Verluste ausgleichen zu können. Angesichts der steigenden Kosten für Kundenakquisition ist die Wahrscheinlichkeit hoch, dass ein solches Unternehmen mittel- bis langfristig nicht mehr existieren wird. Langfristiger Erfolg dank Kundenzugang, eigener Daten und Kundenbindung Anstatt den Löwenanteil des Marketingbudgets immer wieder für die Gewinnung von (oftmals sogar den gleichen!) Kunden auszugeben und das Geld den GAFA & Co. hinterherzuwerfen, sollten sich Unternehmen Gedanken darüber machen, wie sie den Kundenzugang selbst aufbauen, eigene, relevante Kundendaten mit dem Einverständnis der Kunden generieren (sogenannte first party data) um auf dieser Basis die Kunden langfristig an das Unternehmen zu binden. Hier kommt einer der grossen Vorteile des Loyalty-Marketing ins Spiel: Kunden sind im Austausch für Mehrwerte bereit, ihre Daten preiszugeben und der (relevanten) Kommunikation aktiv zuzustimmen. Dadurch erhalten Unternehmen Einblick in das Kundenverhalten und können sinnvolle Interaktionen mit den Kunden gestalten, eine Kundenbeziehung aufbauen und die Kunden dadurch an das Unternehmen binden. Den meisten Unternehmen würde es guttun, bei einigen dürfte es sogar überlebensnotwendig sein, den «löchrigen Eimer» zu reparieren, also die Churn-Rate zu reduzieren, guten Kunden und High Potentials gegenüber Wertschätzung zu zeigen und diese zu belohnen und nicht nur auf den Akquise-Funnel zu fokussieren. Das Pareto-Prinzip besagt, dass 80 % des Erfolgs des Unternehmens durch 20 % der Kunden generiert wird. Da die Marketingmittel im Unternehmen nicht unbegrenzt sind, müssen diese möglichst effektiv eingesetzt werden. Selbst wenn hypothetisch unbegrenzte Marketingressourcen zur Verfügung stünden, ist eine undifferenzierte Bearbeitung der Kunden eines Unternehmens nicht ratsam. Die anfallenden Kosten würden den generierten Zusatzumsatz in den meisten Fällen deutlich übersteigen und so einen negativen ROI erzielen. Aus diesem Grund sollten sich Unternehmen von einer „one size fits all“-Strategie verabschieden und verschiedene Kundensegmente unterschiedlich bearbeiten. Insbesondere fokussiert werden sollte auf diejenigen Kunden mit hohem Kundenwert, hohem Wertpotential und Markenambassadoren. Es stellt sich nun die Frage, wie der Kundenwert berechnet und im Zeitverlauf gemessen werden kann. Als einfachste Methoden kann zur Berechnung des Kundenwerts der Umsatz oder die Marge herangezogen werden (ABC-Analyse). Es können aber auch aufwändigere Verfahren wie beispielsweise das RFM-Modell oder der Customer Lifetime Value (CLV) verwendet werden. Wie der Kundenwert am Ende berechnet wird, muss jedes Unternehmen für sich entscheiden. Eine der gängigsten Methoden zur Berechnung des Kundenwerts ist das RFM-Modell, ein Scoringverfahren, welches Kunden anhand von drei Kennzahlen in unterschiedliche Segmente und Zielgruppen einteilt. Drei Bestandteile: Recency, Frequency, Monetary Value Die Buchstaben RFM stehen für Recency, Frequency und Monetary Value.

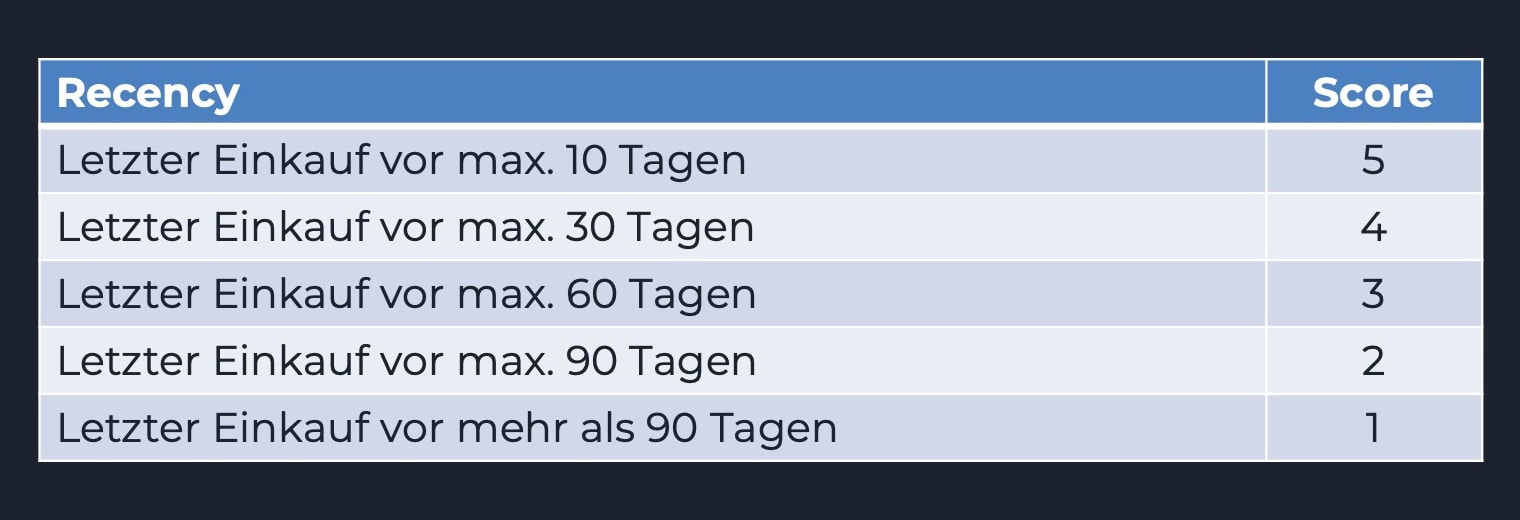

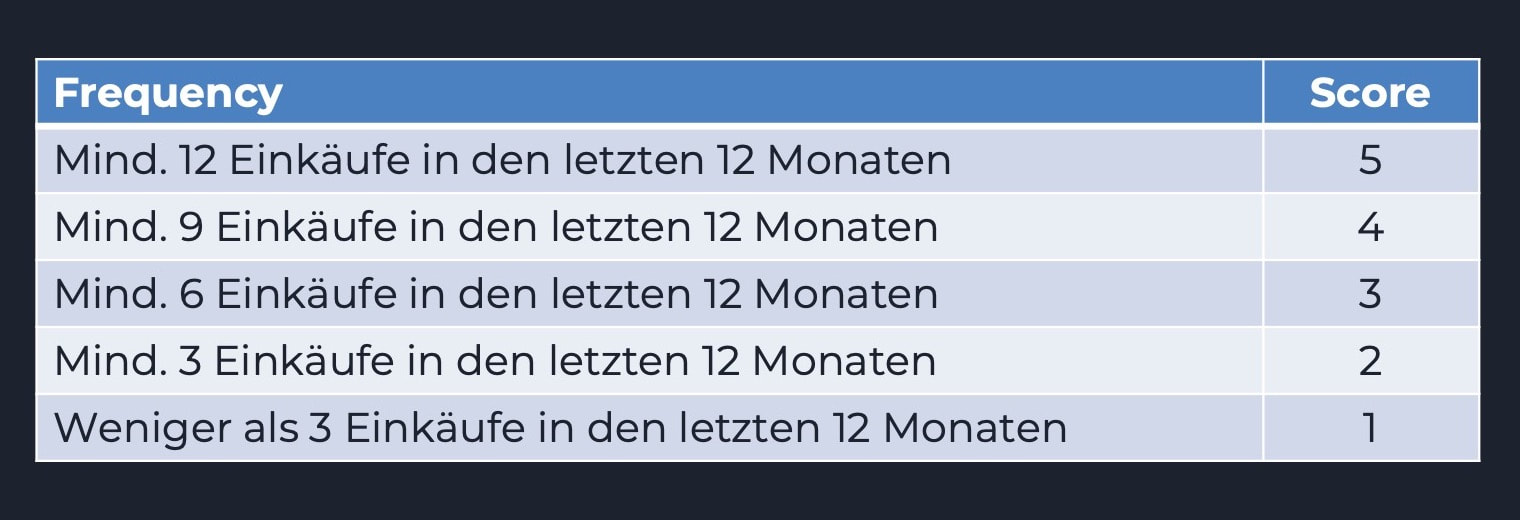

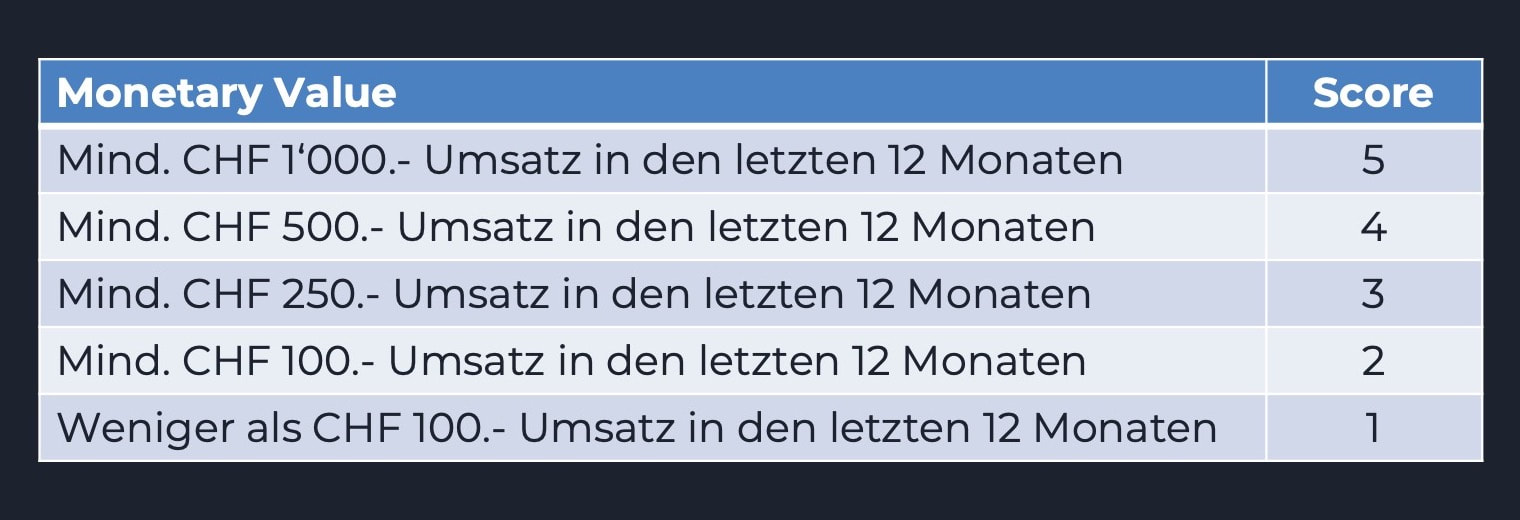

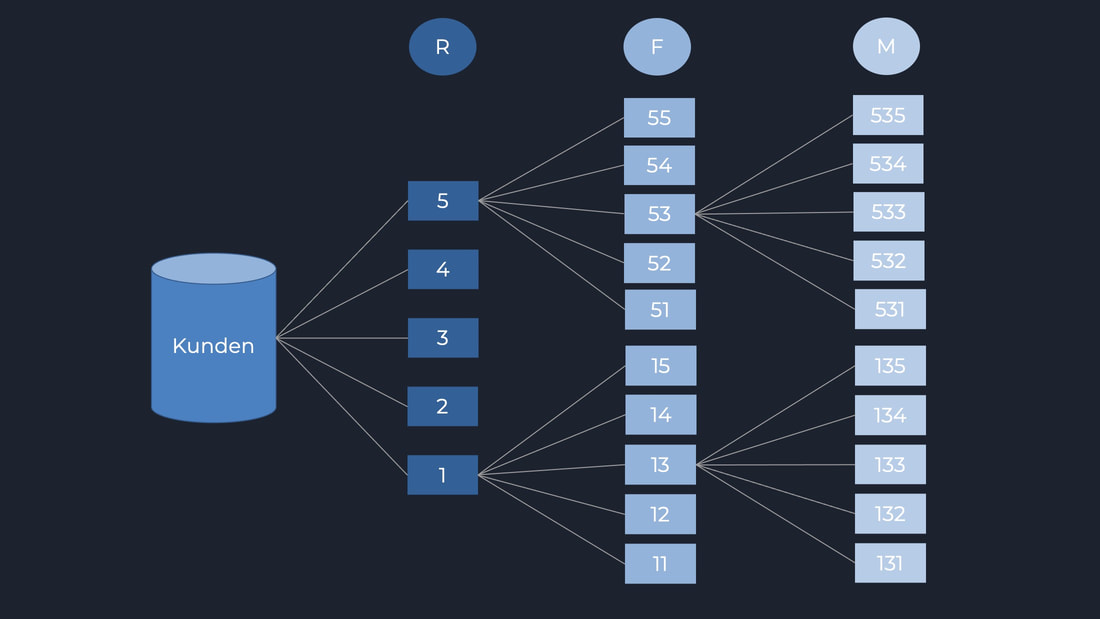

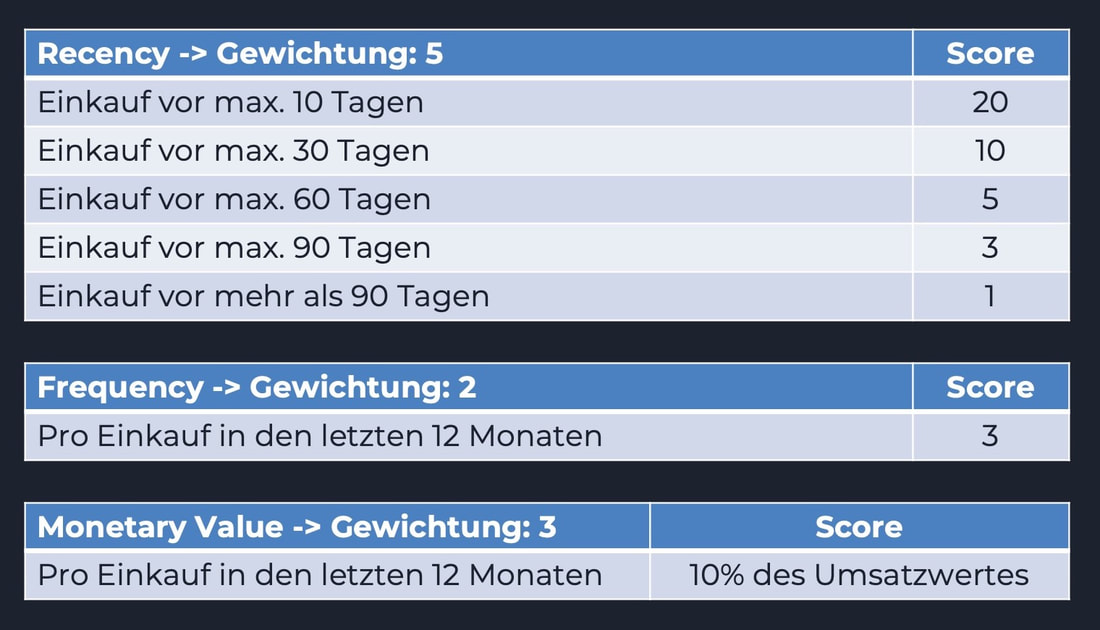

Einsatz des RFM-Modells Mit Hilfe des RFM-Modells können sich Unternehmen anhand objektiver Kriterien fortlaufend einen Überblick über die Struktur ihrer Kunden verschaffen und beurteilen, ob es sich im Einzelfall grundsätzlich um einen guten oder schlechten Kunden handelt. Das primäre Ziel von RFM-Analysen ist, den Return on Investment (ROI) zu erhöhen und die Rücklaufquoten von Marketing-Kampagnen bis zu einem gewissen Grad prognostizieren zu können. Auf Basis der RFM-Analyse können Unternehmen ihre Marketing-Massnahmen gezielter steuern und wegkommen von einer „one size fits all“-Kundenbearbeitung, indem beispielsweise nur die guten Kunden mit einem RFM-Score von mindestens 10 die Treue-Kampagne erhalten. Die Erfahrung zeigt, dass die Dauer seit dem letzten Einkauf, die Transaktionshäufigkeit sowie der monetäre Wert in einer bestimmten Zeitperiode gute Indikatoren für das zukünftige Kaufverhalten von Kunden darstellen. Mittels prädiktiver Analyse (predictive analytics) können Vorhersagen über die Kaufwahrscheinlichkeit oder den zu erwarteten Umsatz getroffen werden. Daher eignet sich die RFM-Analyse gut für die Kampagnenplanung und -steuerung. Darüber hinaus kann mittels des RFM-Modells nachverfolgt werden, wie sich der Score eines Kunden oder bestimmter Kundensegmente über die Zeit verändert. Dadurch wird eine Erfolgskontrolle des CRM-Programms möglich. Neben der Entwicklung auf Ebene Gesamtscore können auch die Veränderungen in den drei Kennzahlen Recency, Frequency, Monetary Value untersucht und die Kundenbearbeitung entsprechend angepasst und optimiert werden. Zusammengefasst lässt sich sagen, dass das RFM-Modell ein hilfreiches Werkzeug um Kunden zu bewerten und zu selektieren darstellt. Berechnung Die RFM-Analyse gehört zu den sogenannten Scoring-Modellen. Dabei wird für jede der drei Kennzahlen (Recency, Frequency, Monetary Value) auf Basis historischer Daten für jeden einzelnen Kunden ein Scoring-Wert vergeben. Die Summe der drei Werte ergibt den RFM-Score für den einzelnen Kunden. Die Scores für die drei Kennzahlen sowie der gesamthafte RFM-Score können auf vielfältige Art und Weise berechnet werden. Segmentierung mit dem RFM-Modell Zum Zwecke der Segmentierung werden in der Regel einfachere Modelle verwendet. Grundsätzlich gibt es zwei verschiedene Ansätze die RFM-Scores für die drei Kennzahlen zu bilden:

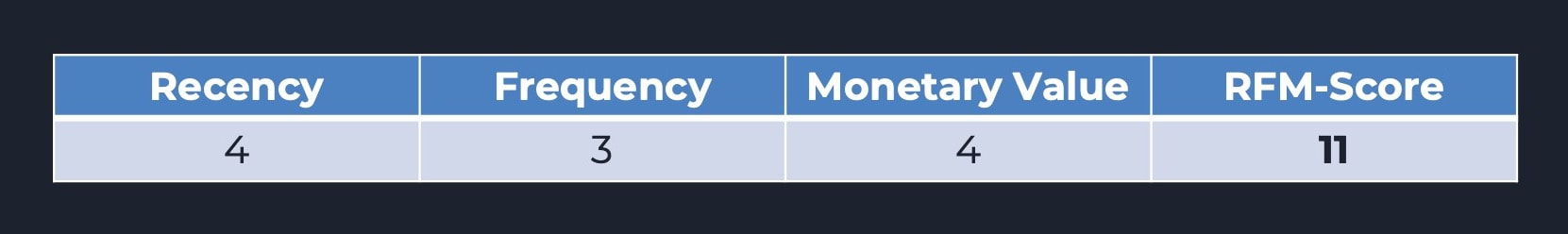

Die Anzahl der Klassen pro Kennzahl lässt sich frei gestalten auf Basis des konkreten Anwendungsfalls im Unternehmen. In der Praxis werden jedoch häufig 5 Klassen pro RFM-Kennzahl gebildet. Bei 5 Klassen pro RFM-Kennzahl erreicht jeder Kunde eine Punktezahl zwischen 3 und 15 und es ergeben sich insgesamt 125 (5x5x5) Scores oder Kundensegmente mit dem grösstmöglichen Score von 555. Aufgrund dieser Segmente wird dann für die jeweilige Marketingkampagne selektiert. In den meisten Fällen empfiehlt sich die Betrachtung der Kennzahlen Frequency und Monetary Value auf 12 bis maximal 24 Monate zu beschränken. Damit wird einerseits Dynamik eingebracht und andererseits verhindert, dass die Faktoren F und M nur wachsen, aber nicht kleiner werden können. Gerade letzteres kann zu ungewollten Konstellationen führen, wenn beispielsweise ein ehemals sehr guter Kunde mit F = 5 und M = 5 schon lange nicht mehr eingekauft hat (R = 1), aber trotzdem nach wie vor einen RFM-Score von 11 erhält. Berechnungsbeispiele 1. Einteilung der Kunden anhand fester Wertebereiche Die Grenzen der Wertebereiche werden bei dieser Variante anhand der Verteilungen der drei Kennzahlen festgelegt. Dabei hilft die Darstellung der Rohdaten pro Kennzahl in einem Graphen. So lassen sich Sprünge in den Häufungen besser erkennen. Dort wo die Verteilung einen relevanten Sprung macht ist es sinnvoll, die Grenzen zu ziehen. Für unser RFM-Modell wurden folgende Werte für Recency, Frequency und Monetary Value festgelegt:

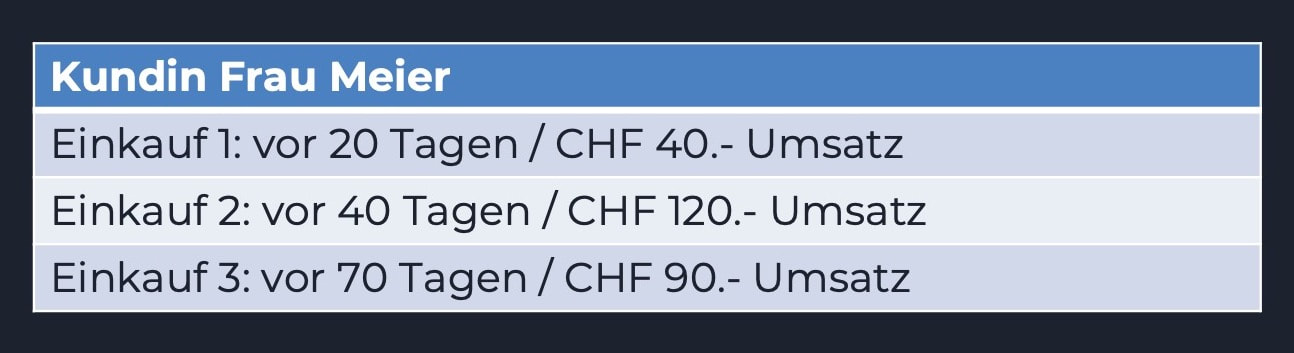

Nun werden die 3 Werte addiert, was zu einer maximalen Punktezahl von 15 und einem minimalen Score von 3 führt. Herr Müller landet im Kundensegment 434 und erhält einen RFM-Score von 11. 2. Einteilung der Kunden anhand von Quantilen in gleich grosse Gruppen Zur Berechnung des Recency-Scores werden alle Kunden nach dem Zeitpunkt ihres letzten Einkaufs absteigend rangiert. Wollen wir beispielsweise 5 Klassen zugrunde legen, bilden wir Quintile (5 gleich grosse Gruppen). Im ersten Quintil befinden sich die 20 % der Kunden, bei welchen der letzte Einkauf am kürzesten zurückliegt. Diese erhalten den Recency-Score 5. Im fünften Quintil hingegen befinden sich die 20 % der Kunden, bei welchen der letzte Einkauf am längsten zurückliegt. Diese Kunden erhalten den Recency-Score 1. Für die Frequency- und Monetary-Scores wird analog vorgegangen. Also wiederum die Kunden absteigend nach Kundenfrequenz und Umsatz rangiert und dann für die 20 % Kunden mit der höchsten Frequenz respektive dem höchsten Umsatz in der definierten Zeitperiode der Score 5 vergeben. Die 20 % Kunden mit der niedrigsten Frequenz respektive dem niedrigsten Umsatz in der definierten Zeitperiode erhalten entsprechend des Score 1. Am Ende werden auch bei dieser Methode die 3 Werte addiert, was wiederum zu einer maximalen Punktezahl von 15 und einem minimalen RFM-Score von 3 und 125 (5x5x5) Kundensegmenten führt. Alternative Sortierung der Kunden: Da die Kennzahlen häufig korrelieren, beispielsweise kaufen Kunden, die mehr ausgeben (hohes M) auch öfters (hohes F), kann sich die Anzahl der Kunden in den Segmenten unterscheiden. Sollen die 125 Kundensegmente gleich gross sein, kann eine alternative Variante eingesetzt werden. Bei dieser werden die Kunden wiederum zuerst anhand ihrer Recency absteigend rangiert und dann den 5 Quintilen zugewiesen. Im Gegensatz zur oben beschriebenen Variante, findet die Zuordnung der Kunden für die Kennzahlen F und M sequentiell, in Abhängig der vorherigen Kennzahl statt und nicht für jede Kennzahl unabhängig. Für jede Recency-Klasse werden Quintile auf Basis der Frequency (F) gebildet und im letzten Schritt für jede Recency-Frequency-Klasse Quintile auf Basis der Kennzahl Monetary Value (M). Auch bei dieser Alternative ergeben sich wiederum 125 Kundensegmente (5 Recency x 5 Frequency x 5 Monetary Value). Die Reihenfolge der Kennzahlen muss nicht zwingend R-F-M sein. Abhängig von der Branche und vom Unternehmen kann sich die Wichtigkeit der einzelnen Kennzahlen unterscheiden. Als Erstes sollte die Kennzahl gewählt werden, welche den grössten Einfluss auf das zu erreichende Ziel hat. Ist das Ziel die Responserate auf ein postalisches Mailing, sollte die Kennzahl, bei welcher der Response am schnellsten abnimmt als erstes gesetzt werden, da diese der beste Prädiktor darstellt. An zweiter Stelle wird die Kennzahl gesetzt, welche von den verbleibenden zwei Kennzahlen den grösseren Einfluss hat. Wie lassen sich Kundensegmente zur Bearbeitung bilden? In der Praxis wird häufig nicht jedes der 125 unterschiedlichen Kundensegmente einzeln betrachtet und bearbeitet, stattdessen werden verschiedene RFM-Kundensegmente zusammengefasst zu übergeordneten Segmenten wie Top-, aktive Bestands-, Wachstums-, Schläfer- oder gefährdete Kunden. Eine Vereinfachung des RFM-Modells zur Kundensegmentierung besteht auch darin, die beiden Kennzahlen Frequency und Monetary Value zusammenzufassen und den Durchschnitt der beiden zu verwenden. Dadurch wird aus einer 3-dimensionalen Betrachtung eine 2-dimensionale. Insbesondere wenn diese beiden Kennzahlen stark positiv korrelieren, kann dies ein Weg zur Vereinfachung der Segmentierung sein. Berechnung des Kundenwerts mit dem RFM-Modell Soll das RFM-Modell dazu dienen, die Entwicklung des Kundenwerts des einzelnen Kunden sowie über alle Kunden hinweg im Zeitverlauf zu messen, ist eine Einteilung der Kunden anhand von Quantilen in gleich grosse Gruppen nicht sinnvoll. Die relative Betrachtung führt dazu, dass für jeden Kunden der aufsteigt, ein anderer Kunde absteigen muss. Aufgrund der relativen Betrachtungsweise ist auch keine Verbesserung im Zeitverlauf messbar. Auch die Einteilung der Kunden anhand weniger fester Wertebereiche stösst hier an seine Grenzen. Werden wie im obigen Beispiel nur 5 Scores pro Kennzahl vergeben, können kleinere Entwicklungen nicht sichtbar gemacht werden, da ein Kunde nur bei einer grösseren Veränderung die Klasse wechselt. Beispielweise muss ein Kunde 9 anstelle von 6 Einkäufen pro Jahr tätigen, um beim Frequency Score von 3 zu 4 aufzusteigen. Aus diesen Gründen werden zur Berechnung des Kundenwerts pro Kunde und der Beobachtung dessen Entwicklung im Zeitverlauf normalerweise entweder deutlich mehr als 5 Klassen pro Kennzahl (v.a. bei F und M) gebildet oder komplexere Scoringverfahren auf Basis einzelner Transaktionen eingesetzt. Häufig werden die Kennzahlen auch unterschiedlich gewichtet, um den kumulierten Score-Wert an die Eigenheiten des Unternehmens anzupassen. Dabei kommt die folgende Formel zum Einsatz: RFM-Score = (r x R) + (f x F) + (m x M) Die Gewichtung kann willkürlich erfolgen. Wenn aus Sicht des Unternehmens der Umsatz die grösste Relevanz spielen sollte, kann dieser gegenüber der Recency und Frequency höher gewichtet werden (bspw. r = 3 / f = 2 / m = 5). Komplexere Verfahren setzen Regressionstechniken ein um die relativen Gewichte (r, f und m) der Kennzahlen R, F und M festzulegen. Wichtig anzumerken ist, dass die Historie pro Kunde gespeichert wird und für Analysen zur Verfügung steht, um die Entwicklung des RFM-Scores zu analysieren und Learnings daraus ziehen zu können. Berechnungsbeispiel Ein Scoringverfahren auf Basis einzelner Transaktionen könnte beispielsweise wie folgt aussehen: Unsere Kundin Frau Meier hat in den vergangenen 12 Monaten folgendes Einkaufsverhalten gezeigt: Aufgrund der vorliegenden Einkaufsdaten erhält Frau Meier einen RFM-Score von 183 Punkten. Bewertung des RFM-Modells

Das RFM-Modell ist einfach, schnell und kann praktisch von jedem Unternehmen angewendet werden, das in seiner CRM-Datenbank Informationen über das Kaufverhalten (Aktualität, Häufigkeit und Monetären Wert) den einzelnen Kunden zuordnen kann. Die Berechnungslogik ist klar nachvollziehbar und die Analyse liefert einen guten Überblick über die Kundenstruktur. Zudem kann mit nur einer Zahl beurteilt werden, ob es sich grundsätzlich um einen guten oder schlechten Kunden handelt. Während viele Marketingansätze rein auf demografischen Merkmalen basieren, basiert die RFM-Analyse auf verhaltensbasierten Merkmalen, die aus den Transaktionen gebildet werden. Das vergangene Kaufverhalten der Kunden ist eine hervorragende Basis für die Optimierung von Marketingkampagnen. Durch den Einsatz der RFM-Analyse kann ein Kundenwert ermittelt werden, der anhand unterschiedlicher Kriterien bemessen wird. Kunden können so in bestimmte Segmente eingeteilt werden, um genau bestimmen zu können, welche Kundengruppen besonders profitabel sind und bei welchen Gruppen sich bestimmte Marketing-Massnahmen weniger lohnen. Dadurch können nicht-relevante Marketingkontakte ausgeschlossen und Marketingkosten reduziert werden. Zudem können CRM- und Kundenbindungsmassnahmen auf die richtigen Kunden ausgerichtet werden. Der RFM-Score stellt einen abstrakten Wert dar und drückt keinen monetären Wert aus wie beispielweise eine Umsatzbetrachtung oder der Customer Lifetime Value. Zum Zweck der Segmentierung für Kampagnen ist der RFM-Score nur bedingt nutzbar, da zu unspezifisch. Oftmals ist es wichtig zu wissen, wie sich ein bestimmter Score ergeben hat. Aus diesem Grund empfiehlt sich eine Segmentierung auf Basis der Scores in den einzelnen Kennzahlen (R, F und M). Eine weitere Einschränkung ist, dass die RFM-Analyse auf historischen Kundendaten basiert und deshalb für Leads und Neukunden nicht oder nur beschränkt nutzbar ist. Auch für eine grundlegende Potenzialsbetrachtung der Kundenbasis ist das RFM-Modell nicht geeignet. Des Weiteren bezieht die Kennzahl Recency den individuellen Kaufzyklus der Kunden nicht mit ein. Zudem wird der Kundenlebenszyklus nicht berücksichtigt, vielmehr wird davon ausgegangen, dass sich aus dem historischen Kaufverhalten auf künftiges schliessen lässt. Auch die Dauer der Kundenbeziehung wird beim RFM-Modell ausser Acht gelassen. Ein letzter Kritikpunkt ist die Fokussierung auf transaktionale Daten und entsprechend die fehlende Berücksichtigung weiterer relevanter Verhaltensdaten der Kunden wie beispielsweise das Verhalten auf der Webseite, Bewertungen oder Empfehlungen. Diesem Punkt kann allerdings entgegnet werden, dass sich das Modell durchaus mit weiteren Variablen erweitern lässt, was allerdings auch eine erhöhte Komplexität mit sich bringt. Hier ist sicherlich abzuwägen, ob der Mehrwert den Mehraufwand und die erhöhte Komplexität rechtfertigt.

Michael Bietenhader war in seiner Rolle als Dozent im CAS Marketing Automation zu Gast im HWZ Livestream. Su Franke sprach mich Michael zum Thema Automatisierung von Kundenbeziehungen und das Spannungsfeld zwischen Mensch & Maschine.

Der CAS Marketing Automation an der HWZ geht im Februar 2022 in die 4.Runde. Es hat noch freie Plätze >> Mehr Informationen zum CAS Marketing Automation

Weitere spannende Gespräche mit Dozenten der HWZ gibt's auf dem HWZ Live-Hub Die Disziplin des modernen Loyalty-Marketing hat sich anfangs der 80er Jahre in den USA entwickelt. Nachdem zu Beginn der 80er Jahre zuerst die grossen US-Airlines American mit „AAdvantage“ und United mit „Mileage Plus“ ihre Meilenprogramme ins Leben gerufen haben, folgten Mitte der 80er weitere Branchen wie Hotellerie (Marriot mit “Honored Guest“), Warenhäuser (Neiman Marcus “InCircle“) und Kreditkarten (America Express Platinum Cards). 40 Jahre später sind Loyalty-Programme als Instrument zur Kundenbindung in Branchen wie Airlines, Hotellerie, Kreditkarten, Warenhäuser, Lebensmittel oder Apotheken rund um den Globus allgegenwärtig. Doch in jüngerer Vergangenheit haben zunehmend weitere Branchen das Prinzip von systematischer und langfristiger Kundenbindung durch Belohnung und Anerkennung, mit dem Ziel der Maximierung des Kundenwerts und der Generierung von langfristig positiven Ergebnissen für das Unternehmen, entdeckt. Getrieben durch gesättigte Märkte, Angleichung von Preis und Produkt sowie neuen und kostengünstigeren technologischen Möglichkeiten, schiessen neue Kundenbindungsprogramme in den letzten Jahren wie Pilze aus dem Boden. Immer mehr Branchen wie Versicherungen, Finanzdienstleister, Systemgastronomie, Markenartikelindustrie, Einzelhandel, Convenience-Stores, Unterhaltung, Automobil, sogar die Tech-Branche entdecken die Disziplin des Loyalty-Marketing und wollen dadurch einen Wettbewerbsvorteil aufbauen, die Marketinggelder effektiver einsetzen, die Marketingressourcen effizienter nutzen und das Bedürfnis der Kunden nach Belohnung und Anerkennung befriedigen. Ausgewählte Branchen und Beispiele von Unternehmen mit Kundenbindungsprogrammen werden nachfolgend vorgestellt. Versicherungen Vorreiter bei den Krankenkassen war Discovery aus Südafrika mit ihrem „Vitality“-Programm, welches bereits 1997 eingeführt wurde. Das Programm belohnt einen gesunden Lebensstil der Discovery-Mitglieder und möchte diese dadurch zu einer Verhaltensänderung bewegen. Im Schweizer Krankenversicherungsmarkt hat sich in den letzten Jahren einiges getan und verschiedene Player haben Kundenbindungsprogramme eingeführt. Im 2017 erblickte Helsana+ das Licht der Welt. Das Programm konnte sich knapp vier Jahre nach Lancierung bereits in den Top10 der Schweizer Loyalty-Programme platzieren. Vom Erfolg von Helsana+ angetrieben, folgten im 2020 weitere Krankenversicherer wie die CSS mit active365 oder die Swica mit Benevita dem Beispiel von Helsana. Nicht nur die Krankenversicherer haben Loyalty-Marketing für sich entdeckt, auch bei den Schadenversicherern gibt es erste Ansätze für Kundenbindungsprogramme wie beispielsweise den Drive Coach von Smile, welcher die Mitglieder für sicheres Fahren belohnt. Die Herausforderung für die Unternehmen der Versicherungsbranche besteht vor allem in der geringen Anzahl der Kundeninteraktionen, insbesondere mit den Kunden, die wenig Leistungen in Anspruch nehmen und im Sinne der Versicherung die besseren Kunden darstellen. Durch ein Kundenbindungsprogramm sollen verstärktes Engagement mit den Kunden erreicht und Mehrwerte zur Verfügung gestellt werden, mit dem Ziel der Kundenbindung respektive der geringeren Abwanderung. Finanzdienstleister Für die Branche der Finanzdienstleister ist Loyalty-Marketing grundsätzlich nicht neues, existieren Kreditkarten-Programme doch bereits seit bald 40 Jahren. Die etablierten Player fokussieren sich allerdings stark auf die Incentivierung der Kredikartenzahlung oder im Falle der Banken auf die Förderung des Wechsels von der Zahlung in Bar oder mit Debitkarte, hin zur Zahlung mit Kreditkarte. Verschiedene Finanzdienstleister haben in den letzten Jahren ihre Programm über die reine Incentivierung von Kreditkartenzahlungen hinaus ausgebaut. So belohnt Citibank mit „ ThankYou Rewards “ auch Zahlungen vom Kontokorrentkonto und die Nutzung von anderen Bankprodukten. Die Bank of America gewährt den Mitgliedern des „Preferred Rewards“ Programms verschiedene Vorteile wie Vorzugszinsen oder Reduktion der Kreditkartengebühren und Hypothekarzinsen, in Abhängigkeit des Kontostands. Barclays betreibt mit „Blue Rewards“ sogar ein kostenpflichtiges Programm, mit welchem die Mitglieder für eine monatliche Teilnahmegebühr Cashback auf diverse Leistungen wie Debitkartenzahlungen, Hypotheken, Versicherungen oder Privatkredite erhalten. Auch Unternehmen aus dem FinTech Bereich machen sich die Mechanismen von Loyalitätsprogrammen zu nutze. Mit Bumped, einem neuen Loyalty-Programm, können Konsumenten beim Einkaufen Anteile von Aktien erwerben. Nach Anmeldung in der Bumped App erhalten Teilnehmer für ihre Einkäufe bei den teilnehmenden Unternehmen Anteile an einem breit angelegten Exchange Traded Fund (ETF), der durch Aktienanteile von bis zu vier favorisierten Unternehmen des Teilnehmers ergänzt wird. Auch die mobile Bank Vivid Money will mit einem Bonusprogramm den Unterschied zu etablierten Smartphone-Banken wie Revolut oder N26 machen. Verschiedene Transaktionen werden dabei mit Cashback, den „Stock Rewards“ belohnt. Dabei wird das Cashback an eine Aktie der eigenen Wahl gekoppelt: Steigt der Aktienkurs später, steigt auch der Wert der Stock Rewards. Sinkt der Aktienkurs hingegen, so ist ein Fallschirmmechanismus eingebaut und man macht keinen Verlust. Auch Gamification spielt beim Cashback-Programm eine Rolle: Rankings zeigen Personen, die an bestimmten Orten am meisten ausgeben haben, und belohnt sie mit einem höheren Cashback. Klarna, der weltweit führende Zahlungsanbieter und Shopping-Service, hat im Sommer 2020 ein Kundenbindungsprogramm mit dem Namen Vibe gestartet und ist damit der erste "Buy now, pay later"-Dienstleister, der ein Prämienprogramm anbietet. Systemgastronomie In der Systemgastronomie haben vor allem die grossen internationalen Ketten neue Loyalty-Programme auf den Markt gebracht. Einige Beispiele noch relativ junger Programme:

Erwähnenswert ist an dieser Stelle auch die poinz App, welche sich in der Schweiz grosser Beliebtheit erfreut und es in die Top10 der Schweizer Loyalty-Programme geschafft hat. Mit poinz können Nutzer zwar bei Unternehmen verschiedenster Branchen Punkte sammeln, Restaurants sind allerdings einer der grossen Schwerpunkte von poinz. Markenartikelindustrie Der grosse Trend in der Markenartikelindustrie lautet D2C, also Direct-to-Consumer. Die Markenartikelhersteller bauen den Direktabsatz auf mit dem Ziel, den Handel zu umgehen und die Handelsmarge selbst einzustreichen. Kundenbindung wird dabei bei vielen Unternehmen zu einem immer relevanteren Thema. Grosse internationale Markenartikel-Brands haben in den letzten Jahren signifikante Mittel in Direktabsatz und Kundenbindungsprogramme investiert. Beispiele dafür sind der Pampers Club, Nike Plus oder der Adidas Creators Club. Auch die Luxusindustrie entdeckt Loyalty-Marketing. So hat vor kurzem der Schweizer Luxusuhrenhersteller Louis Erard in Zusammenarbeit mit dem Schweizer Loyalitätsunternehmen qiibee ein einzigartiges Blockchain-gestütztes Treueprogramm lanciert. Sammler werden für jeden Einkauf auf louiserard.com mit Louis Erard-Punkten belohnt und können diese jederzeit und überall gegen alles eintauschen, was sie möchten. Louis Erard Kunden erhalten exklusiven Zugang zu einzigartigen Erlebnissen, VIP-Rabatten und Meilen von ihren bevorzugten Vielfliegerprogrammen wie Miles & More und Etihad Guest. Einzelhandel Waren es zu Beginn vor allem Lebensmittelhändler, welche in Kundenbindungsprogramme investiert haben, hat zwischenzeitlich der gesamte Detailhandel Loyalty-Marketing für sich entdeckt. Gemäss einer Studie von Deloitte aus dem Jahr 2018 verfügen in der Schweiz 66% der grössten Detailhändler aus der Top 500-Liste der Handelszeitung über ein eigenes Kundenbindungsprogramm, gemessen am Umsatz sogar 76%. Zahlreiche Händlerprogramme sind in den letzten Jahren neu auf dem Markt erschienen. Beispiele wie der H&M Club, der mobilezone Club, The Member Club der Import Parfumerie, Lidl Plus, Claire‘s Rewards oder Kohl's Rewards verdeutlichen diese Entwicklung. Weitere Branchen Diverse weitere Branchen investieren ebenfalls in die langfristige Kundenbindung wie die folgenden ausgewählten Beispiele zeigen.

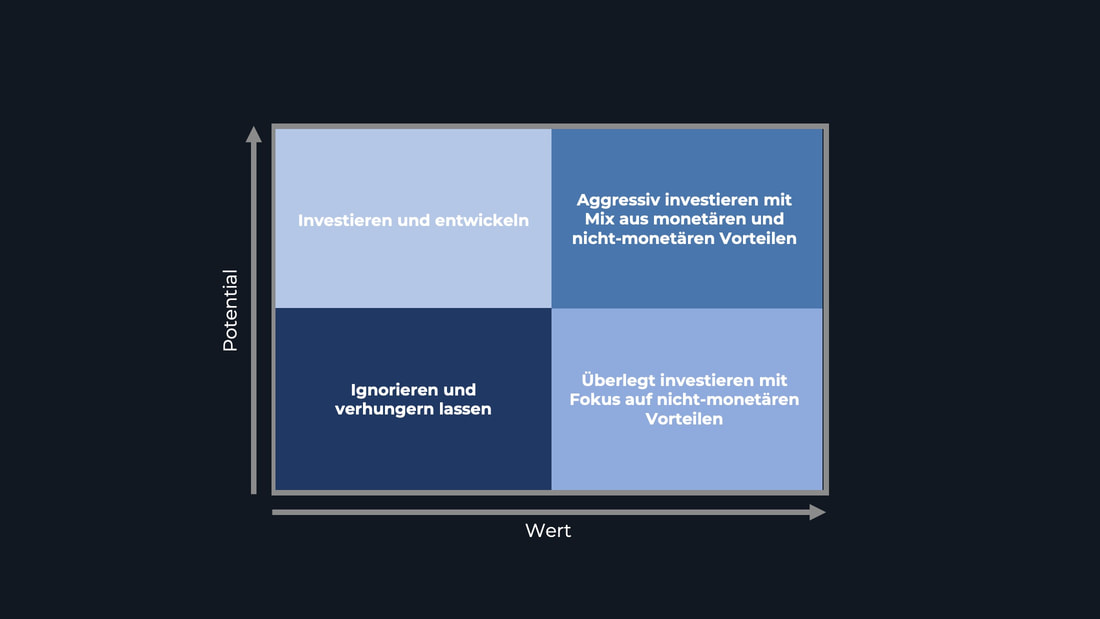

Es bleibt spannend zu beobachten, wie sich Loyalty-Marketing in den verschiedensten Branchen weiterentwickelt. Wir werden in den nächsten Jahren sicherlich weitere neue Programme, wie auch zahlreiche Weiterentwicklungen von bestehenden Konzepten zu sehen bekommen. Denn eines ist sicher: Stillstand ist gleich Rückschritt und die Arbeit an einem Kundenbindungsrogramm ist nie zu Ende! Regelmässig Neuigkeiten zu Loyalty-Marketing im Posteingang? Abonnieren Sie den MilesAhead Newsletter Nach einer ersten Welle Mitte der 80er bis Anfangs 0er Jahre, feiern Loyalitätsprogramme ein Comeback. Getrieben durch gesättigte Märkte, Angleichung von Preis und Produkt sowie neuen und kostengünstigeren technologische Möglichkeiten, schiessen neue Kundenbindungsprogramme in den letzten Jahren wie Pilze aus dem Boden. Viele der neuen Programme begehen aber einen grundlegenden Fehler. Sie operieren nach dem „one size fits all“-Prinzip und behandeln alle Kunden gleich. Alle Mitglieder erhalten die gleichen Rabatte auf die gleichen Sortimente, dieselbe Anzahl Bonuspunkte und die gleichen nicht-monetären Vorteile. Solche Programme dürften in den meisten Fällen keinen positiven ROI generieren. Das Pareto-Prinzip Das Pareto-Prinzip, benannt nach dem Begründer Vilfredo Pareto (italienischer Ökonom, 1848–1923), auch Pareto-Effekt oder 80/20-Regel genannt, besagt, dass 80% der Ergebnisse mit 20% des Gesamtaufwandes erreicht werden. Angewandt auf das Kundenbeziehungsmanagement besagt das Pareto-Prinzip, dass 80% des Erfolgs des Unternehmens durch 20% der Kunden generiert wird. In der Praxis hat sich das Instrument des Percentilreports und der daraus abgeleiteten Erfolgsverteilungskurve bewährt, um das Pareto-Prinzip sichtbar zu machen. Der Percentilreport teilt die Kunden eines Unternehmens in 10 gleich grosse Gruppen ein. Die Kunden werden dabei absteigend nach ihrem Erfolgsbeitrag (Umsatz, Deckungsbeitrag und/oder Gewinn) rangiert und auf Basis ihres Rangs einem der 10%-Kundencluster zugewiesen. Der so generierte Percentilreport zeigt auf, wie gross der kumulierte Erfolgsbeitrag der 10%, 20%, 30% usw. wertvollsten Kunden ist. Werden die 10%-Kundencluster und deren kumulierte Erfolgsbeiträge in eine Graphik übertragen, lässt sich die Erfolgsverteilung schnell erkennen. One size does not fit all Doch was bedeutet dies nur für das Loyalty-Marketing und die Ausgestaltung eines Kundenbindungsprogramms? Da die Marketingmittel im Unternehmen nicht unbegrenzt sind, müssen diese möglichst effektiv allokiert werden. Aus diesem Grund sollten sich Unternehmen im Rahmen des Loyalty-Marketings auf diejenigen Kunden mit hohem Kundenwert, hohem Wertpotential und Markenambassadoren fokussieren. Selbst wenn hypothetisch unbegrenzte Marketingressourcen zur Verfügung stünden, ist eine undifferenzierte Bearbeitung der Kunden eines Unternehmens nicht ratsam. Die anfallenden Kosten würden den generierten Zusatzumsatz in den meisten Fällen deutlich übersteigen und so einen negativen ROI erzielen. Es geht nicht darum, Kunden explizit auszuschliessen von einem Programm. Ein Kundenbindungsprogramm kann nach wie vor allen Kunden offenstehen. Es geht vielmehr darum, verschiedene Kundensegmente unterschiedlich zu bearbeiten. Dies aufgrund der Tatsache, dass gewisse Kunden schlichtweg wertvoller sind für das Unternehmen als andere. Loyalty-Marketing hat zum Ziel, die besten Kunden zu identifizieren, diese durch Belohnung und Anerkennung langfristig an das Unternehmen zu binden und so den Kundenwert über den Kundenlebenszyklus hinweg zu maximieren und dadurch langfristig positive Ergebnisse für das Unternehmen zu generieren. Kundensegmentierung Die Segmentierung, die Einteilung der Kunden in möglichst homogene Gruppen, bildet die Basis für die differenzierte Bearbeitung der Kunden. Die Kunden eines Unternehmens können beispielsweise anhand der Dimensionen Wert und Potential eingeteilt werden. Wie die beiden Dimensionen berechnet werden, muss jedes Unternehmen für sich entscheiden. Als einfachste Methoden kann zur Berechnung des Kundenwerts der Umsatz oder die Marge herangezogen werden. Es können aber auch aufwändigere Verfahren wie beispielsweise das RFM-Modell (Recency, Frequency, Monetary value) oder der Customer Lifetime Value (CLV) verwendet werden. Die Identifikation der Kunden mit hohem Potential kann zum Beispiel mittels Look-alike-Modeling erfolgen. Dabei wird versucht, mittels prädikativer Datenanalytik Kunden zu identifizieren, welche den bestehenden Stammkunden ähnlich sind, unter der Annahme, dass sich diese ebenfalls zu guten und treuen Kunden entwickeln lassen. Analog der klassischen Portfolioanalye können die Kunden anschliessend anhand der Dimensionen Wert und Potential in eine 4-Felder-Matrix eingeteilt werden. Für jedes dieser vier Kundensegmente wird danach eine Bearbeitungsstrategie festgelegt. Natürlich können auch mehr als vier Segmente gebildet werden, es empfiehlt sich jedoch einfach zu starten und Schritt für Schritt auszubauen. „One size fits all“ is dead, es lebe die segmentierte Kundenbearbeitung Die Bearbeitungsstrategie pro Kundensegment wird aus dem Wert und dem Potential der Kunden in diesem Segment abgeleitet. Diese beiden Dimensionen definieren die Höhe der Mittel die in einen Kunden des jeweiligen Segments investiert werden sollten. Einerseits den Umfang der Belohnung und Anerkennung, welche der Kunde als Gegenleistung für seine Treue erhält, andererseits die Ausgaben für die Kommunikation und den Dialog mit dem Kunden. Werden die Bearbeitungsstrategien auf die Kundensegmente der 4-Felder-Matrix angewandt, könnten diese wie folgt ausgestaltet sein:

Die nachfolgenden Beispiele verdeutlichen die Operationalisierung der Bearbeitungsstrategien:

|

Kategorien

Alle

Archiv

Mai 2024

|

|

©2026 MilesAhead AG

|

RSS-Feed

RSS-Feed